Dossier UPR : L’ÉTAT DU SECTEUR BANCAIRE ITALIEN – par Guillaume Oresme.

Guillaume Oresme est un jeune et talentueux analyste financier, travaillant dans un grand cabinet de consultants anglo-saxon, et adhérent à l’UPR depuis novembre 2015.

Dans ce dossier, relu par Vincent Brousseau et par moi-même, il nous dresse un bilan de la situation financière préoccupante des banques italiennes. C’est un dossier évidemment technique, mais qui a été conçu pour être intelligible par le grand public intéressé par ce genre de sujets essentiels qui annoncent les soubresauts financiers et politiques à venir.

Nous adressons tous nos remerciements à Guillaume pour cette première contribution, qui témoigne une nouvelle fois que l’UPR est un mouvement politique techniquement très fiable, qui attire à lui de plus en plus de jeunes professionnels et de compétences pointues. Lorsque nous accéderons au pouvoir, nous serons prêts à redresser la France.

François Asselineau

20 novembre 2018

Nota : Guillaume Oresme est en réalité un pseudonyme, notre adhérent préférant ne pas donner son vrai nom pour des raisons professionnelles. Ce pseudonyme est emprunté à Nicole (ou Nicolas) Oresme (1320- 1382), qui fut à la fois philosophe, astronome, mathématicien, économiste, musicologue, physicien, traducteur et théologien de langue latine.

Ayant étudié et vécu dans la France de l’époque médiévale, Oresme fut évêque de Lisieux et conseiller du roi Charles V le Sage (le fils de Jean le Bon). Considéré comme l’un des tout premiers économistes français de l’histoire, il a consigné ses analyses économiques dans son Commentaire sur l’Éthique d’Aristote (1370), son Commentaire sur la politique et les Économiques d’Aristote (1371) et son Traictié de la première invention des monnoies (De mutatione monetarum ac variatione facta per reges aut principes, rédigé en 1355), alors qu’il était conseiller du roi Charles V.

Dans son traité sur les monnaies, Oresme avance des idées à la fois originales et bien ancrées dans son temps : prolongeant la pensée augustinienne, il considère l’usure (le prêt à intérêt) comme inique ; s’inscrivant dans la lignée d’Aristote, il réaffirme que la monnaie n’est pas la propriété individuelle du prince, mais appartient à la collectivité qui seule peut en définir le statut ; quant aux mutations monétaires décidées par les autorités, il considère qu’elles sont mal venues car elles détruisent la raison d’être de l’outil d’échange, à savoir une valeur constante en laquelle on peut se fier.

===================

L’ÉTAT DU SECTEUR BANCAIRE ITALIEN

Table des matières

1 Le système bancaire italien mis à mal par la double crise (2007 et 2010)

1.1 La double crise plombe le bilan des banques italiennes

1.2 Désinvestissements des investisseurs étrangers dans les titres italiens

1.3 Un marché interbancaire atrophié et l’intervention des Banques centrales

1.3.1 L’origine

1.3.2 L’impact sur le cas italien

2 L’état actuel du système bancaire italien

2.1 Une forte dépendance envers la Banque centrale d’Italie

2.2 Bis repetita ?

1 Le système bancaire italien mis à mal par la double crise (2007 et 2010)

1.1 La double crise plombe le bilan des banques italiennes

La crise de 2007 a eu un fort impact sur la majorité des pays européens, notamment ceux dits périphériques, comme le Portugal, l’Espagne ou l’Italie. Bien que le secteur bancaire italien ait su se montrer assez résilient face à cette première crise — car il a été finalement peu exposé au marché des titrisations américaines —, les agents économiques ont rapidement vu leur situation se dégrader du fait d’une récession prolongée. À la mi-2011, la crise des dettes souveraines vient empirer la situation en poussant l’Italie vers de graves difficultés financières. En effet, dans un contexte de défiance des marchés financiers (du fait d’indicateurs économiques moroses et de la crainte d’un défaut de l’Italie), l’Italie voit alors ses taux d’intérêt, et donc ses charges, augmenter drastiquement.

Cette double crise ainsi que les réponses (c.-à-d. les politiques d’austérité) qui lui sont apportées provoquent aussi une dégradation importante du bilan comptable des banques commerciales italiennes. Comme mentionné plus haut, les agents économiques sont fortement endettés et les défauts augmentent, ce qui détériore la profitabilité des banques. Cette dégradation peut être évaluée à travers le suivi de ce que la Banque centrale européenne (BCE) a nommé « les prêts non performants » (PNP). Pour simplifier, on peut dire qu’est comptabilisé dans ces « prêts non performants » tout prêt pour lequel figure un impayé de plus de quatre-vingt-dix jours. Plus le ratio de PNP (c.-à-d. PNP/bilan total) est élevé, plus une banque risque de réaliser des pertes sur ses crédits octroyés et, par conséquent, de voir ses profits et ses fonds propres se dégrader. Du coup, cela a aussi un fort effet sur la capacité d’octroi de prêts d’une banque, car ses besoins en capitaux se font plus élevés (plus les prêts dans le bilan d’une banque sont perçus comme risqués, plus le régulateur impose des besoins en capitaux élevés pour faire face à d’éventuelles pertes).

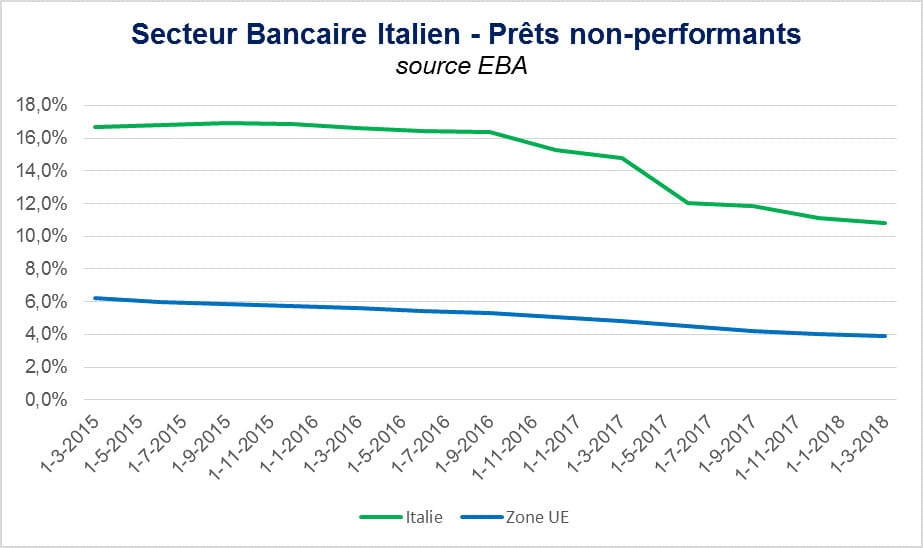

À l’échelle de l’Italie, le ratio de PNP a atteint 16,8 % (contre 4,0 % pour la France, et une moyenne de 5,7 % pour la zone UE ) en décembre 2015 (voir le EBA Risk Dashboard ). En amélioration, depuis lors, il se rapproche maintenant des 10 %, mais il reste toujours environ deux fois et demi plus élevé que la moyenne de la zone UE (voir graphique 1 ci-après).

Ces larges stocks de prêts non performants, qui se sont progressivement accumulés depuis la crise, ont induit une grave défiance, des banques italiennes entre elles et, a fortiori, de la part des investisseurs étrangers envers les banques italiennes. Cela a fortement contribué aux problèmes de financement auxquels les banques italiennes ont eu à faire face à partir de 2011, qui se sont matérialisés par un désinvestissement des capitaux étrangers dans les titres italiens et sa dette bancaire. La panne du marché interbancaire (pourtant si vital pour le refinancement à court terme d’une banque) n’a rien arrangé.

1.2 Désinvestissements des investisseurs étrangers dans les titres italiens

Parallèlement à la dégradation du bilan des banques italiennes (du fait de la longue récession qui a rendu précaire la situation financière des agents économiques), un autre phénomène s’est enclenché : une sortie des capitaux étrangers.

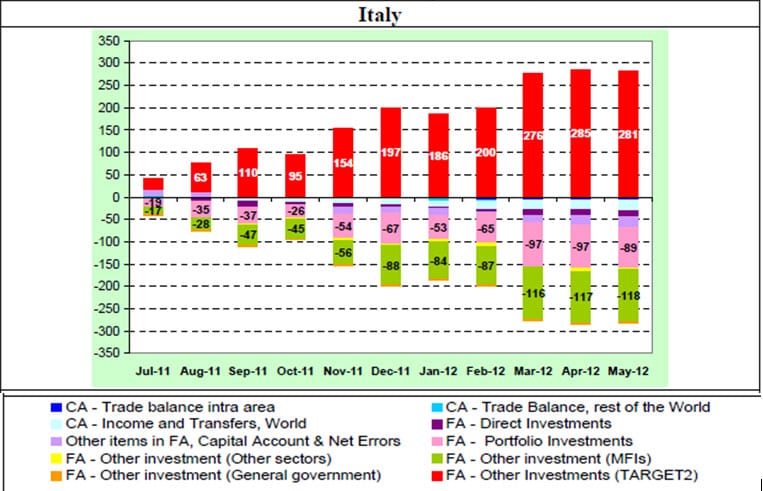

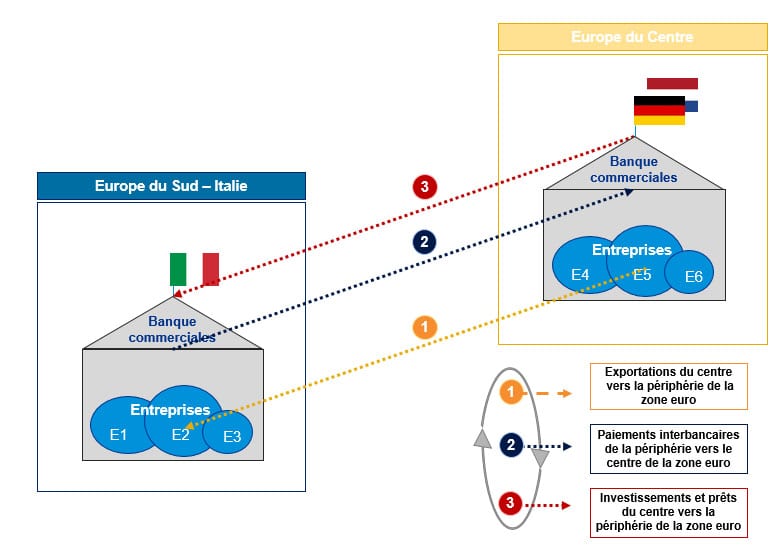

Jusqu’au début de 2007, les paiements interbancaires transfrontaliers opéraient dans les deux sens en zone euro : de la périphérie vers le centre (étant donné les importations par les pays périphériques) ainsi que du centre vers la périphérie (étant donné les placements d’excès de liquidité des pays du centre vers ceux de la périphérie). On n’observait donc pas de déséquilibre des balances Target. Mais la double crise a changé cette situation.

Après 2007, certains pays périphériques comme la Grèce, le Portugal et l’Irlande se sont rapidement retrouvés en difficulté financière, et les paiements transfrontaliers n’ont plus opéré que dans un sens : de ces trois pays vers les pays du centre, c’est-à-dire principalement vers l’Allemagne, les Pays-Bas et le Luxembourg. C’est alors qu’ont commencé à apparaître les fameux déséquilibres Target. Et ce n’est que vers la mi-2011 que l’Italie a commencé à contribuer de façon importante à ces déséquilibres.

En effet, les capitaux étrangers qui étaient investis dans les titres de dette italiens et dans la dette émise par les banques italiennes ont été rapidement rapatriés dans les pays du centre. C’est ce phénomène qui est représenté respectivement par les segments roses et verts dans le graphique ci-après. Comme il n’y a pas eu de désinvestissement de capitaux italiens investis dans les pays du centre, la dette Target italienne a grimpé en flèche (représentée par la barre rouge).

Le secteur bancaire italien se retrouve alors dans une situation de stress en ce qui concerne son refinancement. Les capitaux étrangers se désinvestissent du secteur bancaire, notamment à cause des craintes liées à la solidité des banques, et aussi à cause de la peur de voir les épargnants italiens sortir leurs liquidités des banques et ainsi provoquer une panique bancaire. Les banques doivent donc continuer à fonctionner bien que les capitaux étrangers s’évaporent, situation à laquelle s’ajoute un marché interbancaire atrophié (Note : Le marché interbancaire est le marché où les banques se rencontrent pour se prêter de l’argent à court terme – moins d’un an. Il peut donc être un moyen d’emprunter de l’argent à court terme avant de trouver des capitaux à plus long terme.)

1.3 Un marché interbancaire atrophié et l’intervention des Banques centrales

1.1.1 L’origine

L’origine de cette atrophie du marché interbancaire se retrouve dans les suites de la fermeture de la banque américaine Lehman Brothers en septembre 2008. Les prêts interbancaires « en blanc » (c.-à-d. non sécurisés par un « collatéral » : il s’agit principalement des actifs ou titres remis en garantie par la contrepartie débitrice à la contrepartie créditrice afin de couvrir le risque de défaut) n’existèrent alors plus que sur l’ultracourt terme, car les banques ne se faisaient plus confiance. Le financement des banques fut alors transformé : incapables de se refinancer les unes auprès des autres, les banques ne purent plus avoir recours qu’à leur Banque centrale pour se prémunir contre tout défaut accidentel.

C’est la raison pour laquelle les Banques centrales durent réagir en prenant des mesures d’urgence (qualifiées de « non conventionnelles ») d’abord présentées comme temporaires, mais qui ont toujours cours dix ans après.

Dans la zone euro, la politique monétaire de la BCE est ainsi devenue vite très « accommodante » (selon l’euphémisme consacré), avec la possibilité pour les banques de se refinancer pour des sommes considérables et à très faible coût auprès de leur Banque centrale, d’abord à travers les opérations dites « MRO » (main refinancing operations), puis les « LTRO » (long-term refinancing operations) puis « VLTRO » (very long-term refinancing operations). Le fameux « assouplissement quantitatif » ( « quantitative easing » ) vint s’ajouter à ces opérations en 2015 pour la zone euro et l’on annonce désormais qu’il devrait se terminer à la fin de l’année 2018.

Comme explicité plus haut, cette perte de confiance des banques les unes envers les autres fut directement à l’origine des divergences Target, les prêteurs du Nord n’étant plus incités à replacer leurs liquidités chez les emprunteurs du Sud.

1.1.2 L’impact sur le cas italien

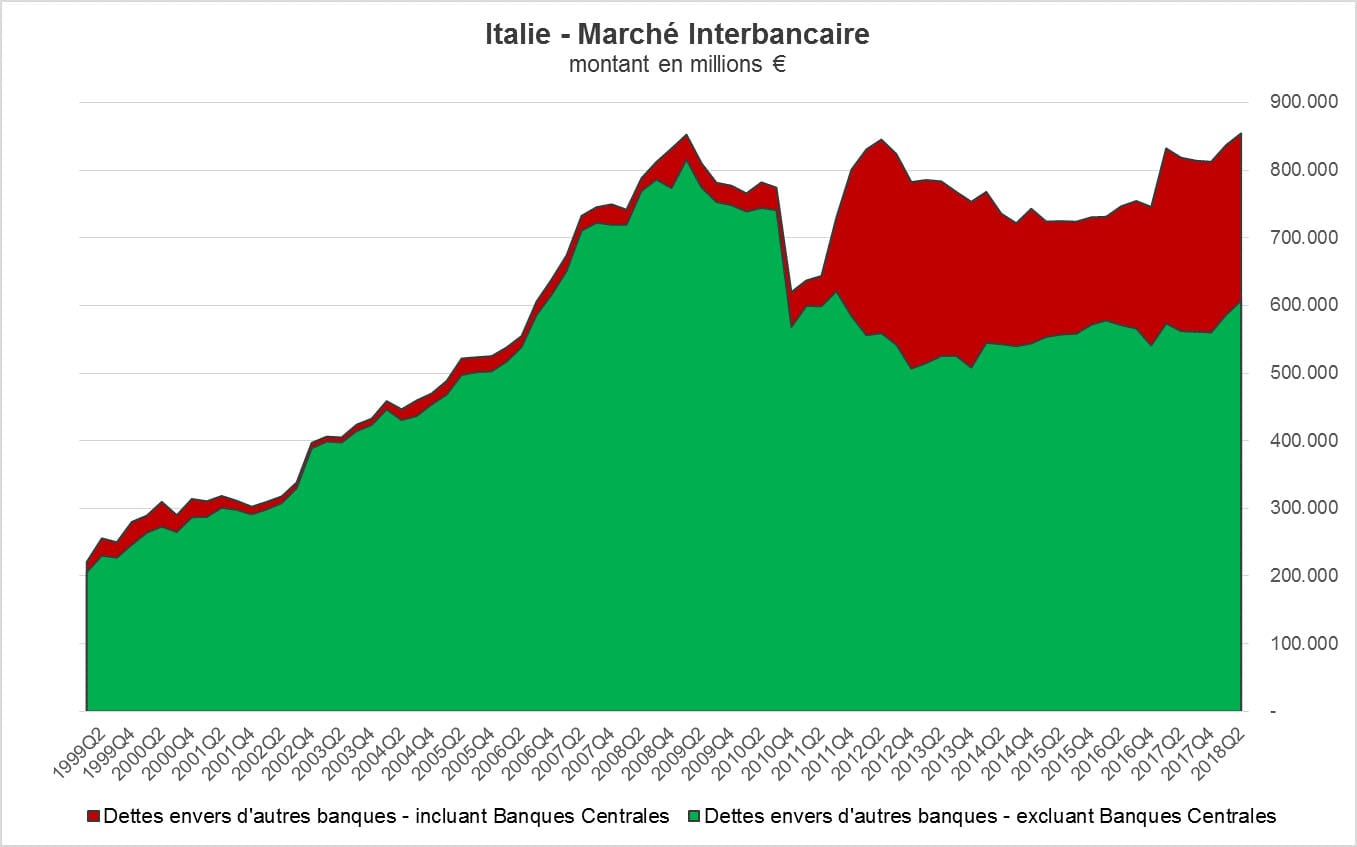

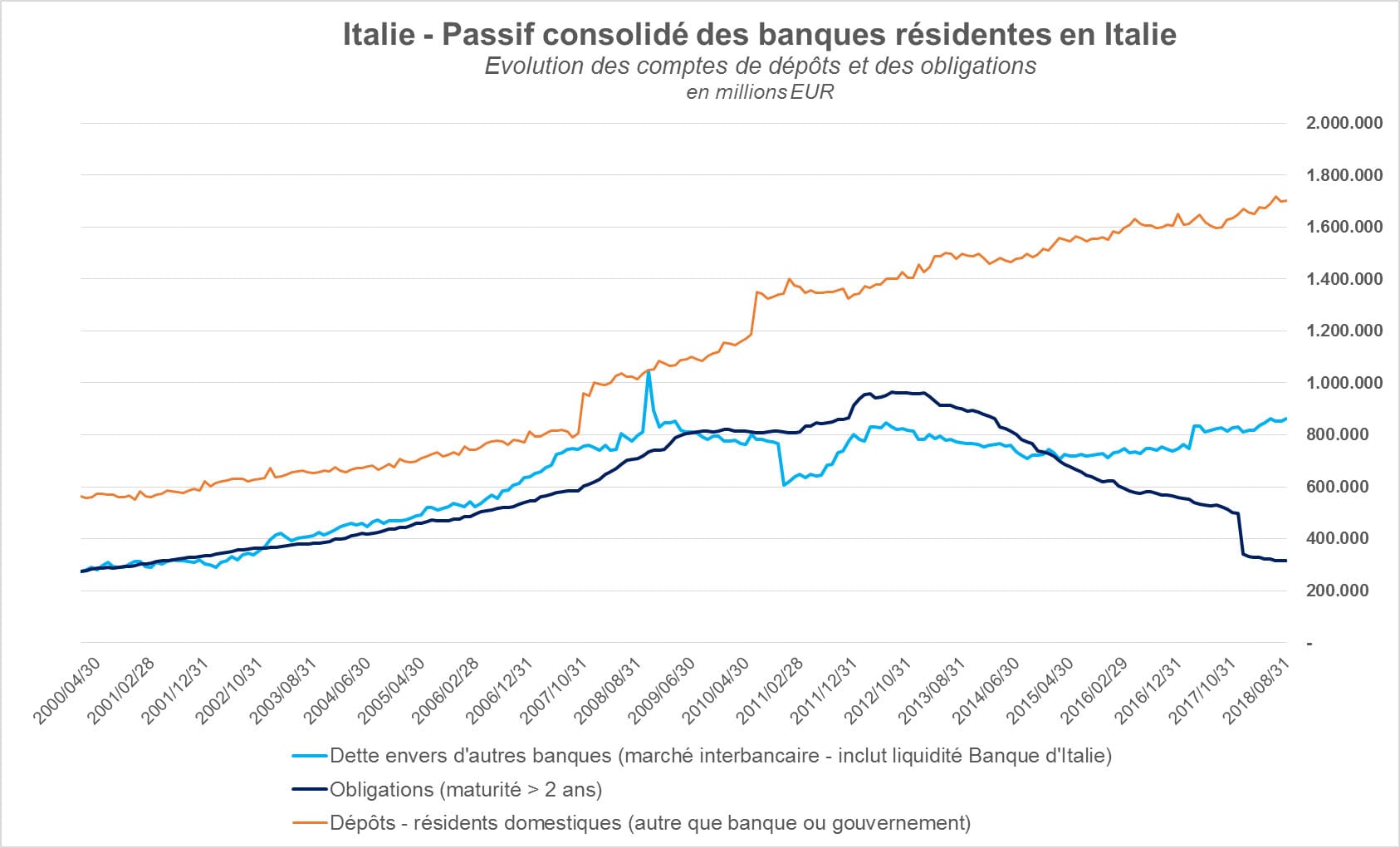

Si l’on observe de plus près le cas italien, nous obtenons le graphique ci-après :

On voit que, depuis la crise des dettes souveraines, il manque au secteur bancaire italien environ 250 milliards d’euros de liquidités.

Sa Banque centrale peut les lui fournir puisque, dès 2008, la BCE a adopté un régime de fixed rate full allotment (FRFA), c’est-à-dire qu’elle a cessé de contraindre (en volume) l’enveloppe globale de liquidités qui est allouée à la zone euro dans son ensemble.

Toutefois, sans le FRFA et le recours à la Banque d’Italie, les banques italiennes n’auraient plus pu régler leurs dettes en monnaie centrale auprès des autres banques de la zone euro, et les transferts frontaliers n’auraient plus pu s’effectuer. Cela aurait endommagé sévèrement la politique monétaire commune de la BCE et aurait rendu la participation à l’euro intenable pour l’Italie.

Dans le schéma ci-après, pour simplifier la situation, c’est le lien numéro 3 qui est endommagé :

Les institutions financières et les investisseurs des pays du centre ne réinvestissent plus ou beaucoup moins leurs capitaux vers les pays du Sud, et notamment vers l’Italie. La principale raison en est que les investisseurs voient toujours en Italie un niveau de risque financier élevé ainsi qu’une situation politique instable.

Une autre raison est que le « risque de redénomination » pèse sur l’Italie (on appelle ainsi le risque que l’Italie sorte de la zone euro et que les investisseurs étrangers ayant investi des euros en Italie soient remboursés avec une monnaie nationale autre que l’euro). La Banque centrale italienne est donc obligée de se substituer aux investisseurs en fournissant directement aux banques italiennes les liquidités dont elles ont besoin.

2 L’état actuel du système bancaire italien

2.1.1 Une forte dépendance envers la Banque centrale italienne

Bien que l’Italie ne se soit pas retrouvée dans une « situation de stress » similaire à celle qu’elle a vécue durant la crise des dettes européennes, il est remarquable qu’aujourd’hui encore les banques de la zone euro, et en particulier les banques italiennes, n’aient toujours pas retrouvé un accès adéquat au marché interbancaire européen.

En effet, comme le montrent les documents publiés par la BCE ainsi que la note récemment émise par Patrick Artus, le marché interbancaire de la zone euro est toujours aujourd’hui très « fragmenté » — euphémisme pour dire qu’il n’y en a tout bonnement plus — et n’a pas retrouvé son niveau d’intégration d’avant 2007.

Or c’était l’un des objectifs que l’euro était censé réaliser — une intégration du marché interbancaire européen — afin de permettre une meilleure diversification des risques du secteur bancaire (au lieu d’avoir des risques concentrés sur le marché domestique, les risques auraient été diversifiés sur le marché européen). À ce jour, le moins que l’on puisse dire est que cet objectif n’est pas atteint, ce qui est une source perpétuelle de lamentations pour la BCE.

Comme on vient de le voir, le secteur bancaire italien est toujours sous perfusion de liquidités de la part de sa Banque centrale, et ce en raison de la panne du marché interbancaire. En parallèle, on observe, dans le graphique ci-après, une chute vertigineuse du montant des obligations à moyen et long terme dans le bilan des banques italiennes : environ –500 milliards d’euros entre 2011 et 2018.

On voit que cette baisse est partiellement compensée par les « dépôts autres » (ligne orange) et que, par conséquent, une source de financement à court terme se substitue à une source de financement à moyen et long terme. Cela rend donc les banques italiennes potentiellement plus sensibles à tout stress financier et à une panique bancaire (c.-à-d. une situation où les déposants veulent tous à la fois retirer leur argent de la banque).

De plus, le secteur bancaire italien ne peut pas rester éternellement aussi dépendant [« di Economia e Finanza : Determinants of TARGET2 Imbalances », septembre 2012 ] de sa Banque centrale pour ses principales sources de financement (les liquidités de Banque centrale représentaient environ 11 % du financement total des banques italiennes à la fin de 2017 [Banca d’Italia, « Annual Report », mai 2018, p. 169.]), notamment car le risque de défaut des banques italiennes n’est plus supporté par les investisseurs étrangers mais directement par la Banque centrale et donc, au bout du compte, par les contribuables de la zone euro, tant que l’Italie y est, et par les contribuables de la seule Italie, une fois celle-ci sortie de la zone euro.

C’est certainement dû en partie à une volonté des banques italiennes de profiter des faibles coûts offerts par la BCE dans ses prêts de liquidités à long terme à travers les TLTRO-II (targeted longer-term refinancing operations), mais il n’en reste pas moins que les banques italiennes ne fonctionnent pas dans des conditions de marché standard. La politique d’assouplissement quantitatif est aussi censée arriver à terme à la fin de cette année, ce qui va couper l’une des sources de financement des banques de la zone euro, et en particulier les banques italiennes.

Il se pourrait notamment que les banques italiennes doivent revenir rapidement sur le marché pour émettre de nouvelles obligations se substituant aux prêts de leur Banque centrale afin de se conformer aux nouvelles réglementations dites MREL (minimum required eligible liabilities) dans le cadre des réformes bail-in qui visent à faire supporter au maximum les pertes aux actionnaires et aux investisseurs afin de protéger les épargnants. Cela viendrait renchérir les charges des banques italiennes [Banca d’Italia, « Financial Stability Report », avril 2018, p. 24. ] dans un contexte de très faible profitabilité (essentiellement dû à la politique de taux bas).

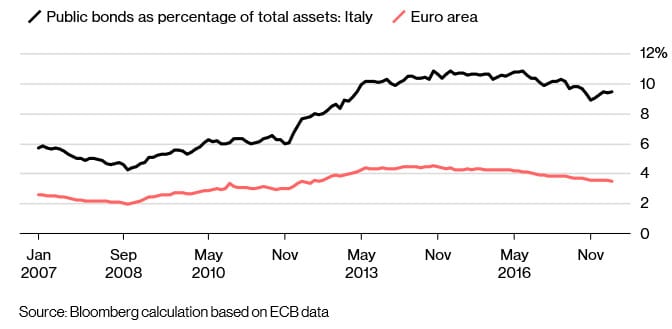

Pour finir, relevons un dernier point. Les banques italiennes possèdent de la dette publique italienne dans leur bilan en quantité importante, avec environ 17,2 % de la dette publique italienne détenus par le secteur bancaire [IESEG School of Management : « Holding of the Italian Public Debt in September 2017 »]. Le rapport sur la stabilité financière d’avril 2018 de la Banque d’Italie indique qu’en pourcentage des actifs des banques, les titres de dette publique italienne pesaient pour 8,5 % à la fin de février 2018, soit un peu plus du double de ce que l’on observe en moyenne dans la zone euro.

On parle donc souvent du risque qu’un cercle vicieux se mette en œuvre en Italie [ Financial Times : « Italian Bond Stress: Investors Eye Tipping Points »] : si les taux d’intérêt de la dette publique italienne venaient à augmenter fortement, cela aurait pour conséquence de diminuer la valeur des titres détenus par les banques italiennes et d’affaiblir ces dernières, qui verraient leur capital se contracter de manière proportionnelle (la valeur d’une obligation évolue en sens inverse des taux d’intérêt du marché obligataire). Et les taux obligataires en Italie sont déjà à leur plus haut depuis quatre ans…

2.2 Bis repetita ?

En résumé, nous avons actuellement des banques italiennes avec un ratio de prêts non performants toujours beaucoup plus élevé que la moyenne de la zone euro, une défiance des investisseurs étrangers pour financer les banques italiennes, une certaine dépendance de ces dernières envers la stabilité de leur État (car elles possèdent ses titres) et enfin un secteur bancaire qui dépend toujours de manière significative de sa Banque centrale.

Dans un contexte de stabilité politique, on pourrait arguer que les banques italiennes ne font pas courir de gros risques à l’État et à l’économie italienne du fait de l’amélioration de certains indicateurs comme le ratio de prêts non performants ou, du point de vue de la liquidité, du fait que le volume des dépôts continue à augmenter (ce qui contribue à diminuer les besoins en liquidités des banques).

Cependant, il y a un consensus sur le fait que le contexte politique italien est très mouvementé et que chaque mesure prise par le gouvernement, voire chaque communication, peut potentiellement déclencher un stress sur les marchés financiers, renvoyant le secteur bancaire italien à la situation de 2011 (pour ce qui est des problèmes de liquidités). L’actualité autour du budget italien en est un parfait exemple.

Notamment du fait des frictions à venir sur le budget italien, on peut légitimement se demander si le gouvernement italien va pouvoir continuer à s’appuyer sur une politique monétaire accommodante, comme cela a été le cas jusqu’à présent. Ou bien des pressions seront-elles exercées, comme cela a été le cas avec le secteur bancaire grec en 2015, lorsque certaines sources de financement ont été coupées par la BCE afin de mettre le gouvernement au pied du mur.

Une situation qui ne manque pas d’intérêt. À suivre de près…

Guillaume Oresme

20 novembre 2018

Dossier relu par le service validation, par Vincent Brousseau et par François Asselineau

===================

François Asselineau, président de l’Union populaire républicaine. La France doit se libérer de l’Union européenne, de l’euro et de l’Otan.

![Que faire pour le 2e tour de l'élection présidentielle ? [2e partie] - François Asselineau](https://www.upr.fr/wp-content/uploads/2022/04/FA_2eTour3-300x169.jpg)